En esta entrada del blog, analizamos las razones por las que las monedas nacionales han experimentado hiperinflación a lo largo de los siglos XX y XXI y las posibles soluciones que podrían conducir a la estabilización económica.

¿Qué es la hiperinflación?

La inflación se produce cuando una moneda se devalúa y su poder adquisitivo pierde valor con el tiempo. El coste de los productos y servicios se eleva, afectando al nivel de vida y pudiendo llevar a una nación a la pobreza, como se ha ilustrado muchas veces en la historia. Hoy en día, la inflación está controlada por los bancos centrales que gestionan el valor de las monedas fiduciarias ajustando la inflación de acuerdo con las políticas internas. La hiperinflación es una situación en la que la devaluación de la moneda es excesiva e incontrolable. La causa directa de la hiperinflación es un aumento acelerado de la oferta de dinero para satisfacer determinadas demandas. También puede ser un crecimiento excesivo del dinero suministrado a una sola economía a través de la impresión de dinero aplicada por los bancos centrales o los gobiernos.

Durante la mayor parte del siglo XX, la mayoría de las naciones se adhirieron al patrón oro. Se trataba de un patrón internacional que se mantenía principalmente con fines cambiarios. Todas las divisas estaban respaldadas por metales preciosos y, por tanto, eran monedas de consumo. Algunas fechas importantes de la historia marcan momentos cruciales que ponen de relieve los acontecimientos más significativos en relación con la devaluación de las monedas nacionales. Esto conduce al precio final de la hiperinflación. Entre los más significativos se encuentran Alemania, Inglaterra y los Estados Unidos de América.

1023 y la primera moneda en papel

La primera aparición del papel moneda, también llamado billete, comenzó en China. Sólo que en aquella época el dinero no era emitido por los bancos, sino que los billetes eran impresos por comerciantes privados. Aunque el gobierno, conocido como dinastía Song, no era el único emisor de papel moneda, creó un monopolio a través de una moneda nacional llamada Jiaozi y se convirtió en el único emisor de esta moneda.

1919 y la prohibición del patrón oro

En 1919, el marco alemán era la moneda nacional de Alemania. En ese momento, cotizaba a 6,7 por 1 dólar. Era el final de la Primera Guerra Mundial y la economía alemana había sufrido enormemente. La guerra afectó negativamente a Alemania y había que pagar muchas reparaciones, la mayoría en moneda extranjera. Existía un patrón de medida global frente a un precio fijo del oro. El primer precio del oro había sido fijado por Sir Isaac Newton en 1717 y exactamente 200 años después los comerciantes de oro Rothschild & Sons, Mocatta & Goldsmid, Pixley & Abell, Samuel Montagu & Co fijaron el precio el 12 de septiembre de 1717 en 19,39 dólares. A pesar de sus obligaciones de reparación, Alemania mantuvo sus acuerdos internacionales y su adhesión al patrón oro.

No había escasez de oro en el mundo. Sudáfrica producía una gran cantidad de oro, seguida de Zimbabue y Ghana. Casi todo se importaba a Londres y se vendía en los mercados londinenses. Sin embargo, ese mismo año, el Banco de Inglaterra impidió la importación y exportación de oro. Se trata de la primera interferencia significativa de un banco para manipular el valor de su moneda nacional. El Banco de Inglaterra pudo afectar al tipo de cambio del dólar frente a la libra esterlina. El otro resultado fue el acceso al crédito sin contrapartida. Como el mundo tiene un tipo de cambio estándar, fue necesario suspender el oro y olvidar los acuerdos internacionales para conseguirlo.

1923 y la hiperinflación en Alemania

Es el año 1923 y, para hacer frente a sus demandas de reparación, el gobierno alemán de Weimar ha pedido préstamos en dólares y ha impreso dinero en exceso para realizar los pagos en moneda extranjera. Se imprime un billete con un valor de 100 billones, y se valora en una proporción de 1 a 1 billón con respecto a su valor antes de la guerra. El marco alemán ya no puede negociarse en los mercados internacionales. Como el marco vale menos, hay que imprimir más dinero. Este es el ciclo de una oferta de dinero cada vez mayor que provocó el peor caso de hiperinflación de la historia.

Alemania intentó remediarlo impidiendo el cambio de divisas. Antes de la Primera Guerra Mundial, el Rentenbank tenía marcos alemanes vinculados al oro. Se abandonó debido al cese de las exportaciones de oro. Alemania no tenía reservas de oro. A pesar de la creencia popular, no había oro: ninguno escondido bajo tierra, en un castillo o en el mar. El Rentenbank mantuvo su compromiso con el patrón oro en un intento de revertir la hiperinflación, pero lo hizo sin reservas de oro. Vincularon el marco al precio del oro a pesar de no poseerlo. Esto permitió al banco reducir la emisión de dinero imprimiendo dentro de un umbral para igualar la oferta y la demanda.

1929 y la Gran Depresión

En EE.UU. se produjo una recesión justo después del colapso de la bolsa en 1929. Como los EE.UU. mantuvieron el patrón oro, el efecto es opuesto al de Alemania. La oferta de dinero se mantuvo constante y el efecto fue deflacionario; sin embargo, la deuda se acumuló. Mientras tanto, en Alemania, había protestas masivas debido al hambre generalizada y a los desempleados, lo que llevó a la formación de un movimiento llamado Comité del Reich. Este es el año que se conocería como La Gran Depresión.

La Gran Depresión fue en realidad una serie de acontecimientos aislados. En retrospectiva, estos acontecimientos sólo parecen estar relacionados en el sentido de que son el resultado de políticas monetarias de los bancos que no tienen en cuenta los acuerdos internacionales establecidos. Las políticas de los bancos centrales se utilizaron para manipular los tipos de cambio, manipular el valor de la moneda nacional, abusar del crédito e imprimir dinero para aumentar la oferta en circulación. Los bancos abandonaron el patrón oro internacional para conseguirlo.

Los bancos veían el patrón oro como algo restrictivo, como un principio de camisa de fuerza que predeterminaba la oferta de dinero en circulación. La oferta de dinero permanecía fija y su precio estable, lo que limitaba la libertad de los bancos para imprimir dinero. Además, los bancos privados querían abandonar el oro. Los bancos centrales desarrollaron sentimientos negativos hacia el oro, llegando incluso a asociar el oro con el ardor religioso.

1933 y las corridas bancarias

Es 1933, el punto álgido de la Gran Depresión. Las naciones comienzan a abandonar el patrón oro para imprimir más dinero y mejorar las economías. El acontecimiento más significativo es la primera "corrida bancaria" en Inglaterra y en Estados Unidos. La inflación era alta en Inglaterra y la libra se devaluaba. La gente experimentaba miedo, incertidumbre y dudas. Se apresuraron a retirar sus fondos. El Banco de Inglaterra decidió subir los tipos de interés bancarios para evitar las retiradas masivas y evitar el colapso de los bancos. El temor de los bancos era que se produjera una mayor inestabilidad por el cierre de los bancos. Para permitir que los bancos funcionen, el Banco de Inglaterra recurre a más servicios de deuda para evitar que se suban aún más los tipos.

En Estados Unidos, el dólar también se devalúa. Como resultado, se producen tres corridas bancarias en cuatro años. Los Estados Unidos tuvieron que cerrar 9.000 bancos antes del 4 de marzo de 1933. Las elecciones de 1932 giraron en torno a los sentimientos de los votantes y candidatos hacia los bancos. Franklin D. Roosevelt fue elegido presidente con el claro objetivo de abandonar el patrón oro. Roosevelt permitió la vinculación entre el dólar y el oro sólo con fines cambiarios. Se prohibió la posesión de oro y dejó de considerarse como moneda de curso legal.

El New Deal se puso en marcha en sus primeros 100 días de mandato. Este plan se utilizó para lograr la recuperación económica de los Estados Unidos, con la aprobación de leyes como la Ley Bancaria de 1933. Roosevelt declaró un feriado para los bancos (feriado bancario) el 6 de marzo de 1933, para evitar las corridas bancarias y permitir que el plan de recuperación echara raíces. Roosevelt evitó el cierre de 1.000 bancos. Hoy en día los bancos aplican un principio llamado banca de reserva fraccionaria. Esto permite que los activos financieros se mantengan en los bancos centrales con sólo una fracción de efectivo disponible en los bancos privados.

1944 y el shock de Nixon

El dólar estadounidense (USD) estuvo vinculado al oro hasta 1971. Todo eso cambió con "el shock Nixon". El choque Nixon es el momento de la historia en que el dólar estadounidense se convirtió oficialmente en una moneda fiduciaria. El dólar estadounidense no se cambiaría por oro y ya no estaría respaldado por ningún activo. EE.UU. aplicó un cuasiestándar de oro en el que el oro sólo se utiliza como garantía para que los bancos centrales liquiden los pagos internacionales en moneda extranjera. Todas las monedas nacionales estaban vinculadas al USD, y el USD estaba vinculado al oro a un tipo de cambio fijo hasta el año 1973. Después de 1973, el USD se convirtió en el nuevo estándar monetario del mundo. Como moneda fiduciaria, el USD no puede intercambiarse por ningún activo ni canjearse por ningún metal precioso en el comercio mundial.

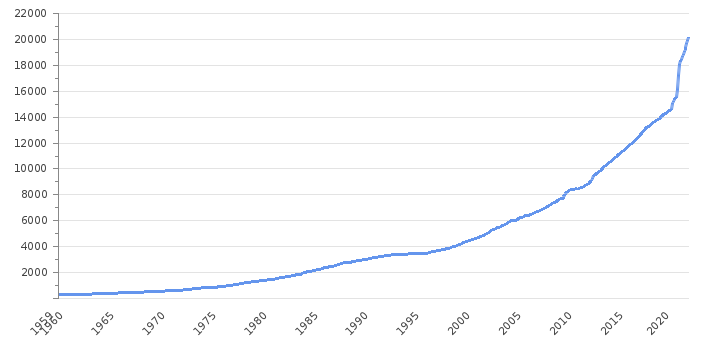

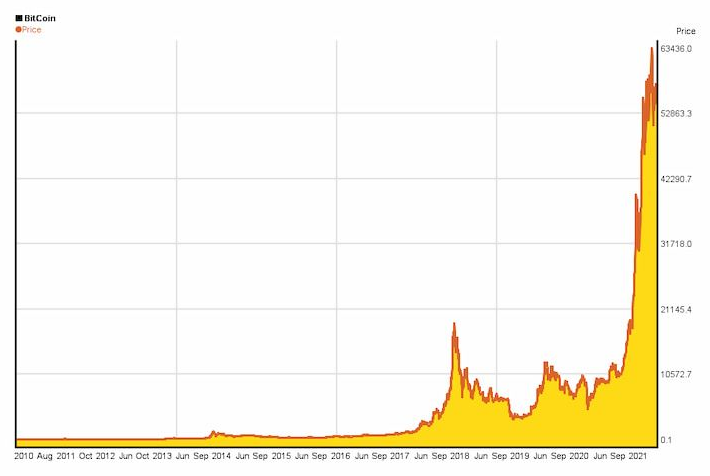

Desde 2019 se han impreso 9 billones de dólares para que circulen en la economía estadounidense, con un 22% de la oferta total de dólares impresa solo en 2020. En 2021, el gobierno de Biden presentó un proyecto de ley de estímulo de 1,9 billones de dólares mediante la impresión de dinero y además tiene otra propuesta de 6 billones de dólares para 2022. La impresión de dinero se incrementa para proporcionar estímulo en la economía. El coste de esto es una moneda devaluada y una deuda cada vez mayor hasta el punto de ser irreversible. El gráfico histórico de Bitcoin muestra una tendencia sorprendentemente similar a la tendencia histórica de impresión del dólar. Es como si el Bitcoin respondiera a la hiperinflación del dólar. El gráfico posiblemente incluso representa un potencial nuevo estándar de oro en ciernes.

¿La historia se repite?

La decisión de reajustar el marco alemán al patrón oro se tomó en un día. En exactamente un año, la hiperinflación del marco se invirtió por completo. Alcanzó el mismo valor que había mantenido antes de la Primera Guerra Mundial. Es especialmente interesante observar que Alemania no tenía reservas físicas de oro y, sin embargo, aplicó el principio de una oferta fija para alcanzar una moneda nacional muy estable y sostenible. Hoy en día, el oro tiene el estatus de moneda fiduciaria debido a la financiarización del oro, es decir, oro en papel que no es necesariamente canjeable por oro. La aplicación de un estándar de oro todavía es posible sin la mercancía física, por lo tanto, incluso la criptodivisa puede actuar como un estándar contra el cual cualquier otra moneda puede ser negociada de manera muy similar a como funcionan los mercados de criptodivisas hoy en día.